「父が亡くなったあと、生命保険の話になった途端、家族の空気がピリッとした…」

「受取人は誰になっているの? 遺産とどう違うの?」

こんな不安や戸惑いを抱えた経験はありませんか?

家族を支えるためのお金であるはずの”生命保険”ですが、実はもっとも誤解されやすく、相続トラブルにつながりやすい財産のひとつです。

「遺産に含まれるの?」「兄弟で分けるべき?」「受取人が先に亡くなっていたら?」など、亡くなった直後の混乱の中で、家族の認識がバラバラになってしまうことも珍しくありません。

本記事では、生命保険と相続の正しいルール、実際に起こりやすいトラブル事例、そして 今日からできる具体的な対策 を、10年以上保険金の査定業務に携わった視点から分かりやすく解説します。

この記事を読むメリットは次のとおりです。

- 生命保険の“相続における正しい扱い”が理解できる

- 家族が揉める原因と、その予防策が事前に分かる

- 受取人変更・契約内容の共有など、今すぐできる備えが分かる

- 専門家への相談が必要なときの判断基準がわかる

最終的な結論はとてもシンプルです。

生命保険の相続トラブルの多くは、「ちょっとした知識」と「少しの準備」でほぼ防げます。

家族の安心を守るために、「今できること・理解しておくべきこと」を具体的に解説していきます。

なぜ生命保険は相続トラブルにつながりやすいのか?【結論:誤解が多い】

人が亡くなったあとは、誰でも気持ちが不安定になります。

そんな中で「お金」に関する話題が出ると、普段は仲の良い家族でも、ちょっとした行き違いがきっかけで不信感が生まれてしまうこともあるでしょう。

生命保険は、本来「遺族を支えるための仕組み」なのに、実はもっとも誤解されやすく、トラブルが起きやすい財産でもあります。

その理由をわかりやすく整理していきます。

生命保険は“遺産”だと思い込んでいる家族が多いため

生命保険(死亡保険金)の大きな特徴は、「基本的には相続財産ではない」という点です。

しかし、多くの人がここを誤解しています。

「家のお金なんだから兄弟で分けるんでしょ?」

「長男だけが保険金を受け取るなんておかしい」

“遺産=家族で分けるもの”という常識が先に立ってしまうため、保険金の取り扱いを正しく理解しないまま話し合いが始まってしまいます。

本来、法律的には受取人が単独で受け取るべきお金なのに、受取人以外の方も受け取る権利があると誤解し「不公平だ」と感じてしまうことがトラブルのきっかけになります。

法律と一般常識のズレが大きいため

生命保険の世界には、一般の人からは分かりにくいルールがあります。

例を挙げると、以下のような仕組みがあります。

- 受取人が指定されていれば、保険金は受取人固有の財産

- 遺産分割の対象には入らない

- 相続税だけは発生する可能性がある

このような“例外的な仕組み”があるため、

「なんで長男だけが全額もらうの?」「相続財産じゃないの?」

と家族の疑問が膨らみ、感情的になりやすいのです。

専門的なルールと、家族の“感覚”に大きなギャップがあることが、トラブルにつながる最大の理由といえます。

情報共有がされていないため、疑念が生まれてしまう

もうひとつの典型的な原因は、保険契約の情報が家族に共有されていないこと です。

- どんな保険に入っているのか

- 受取人は誰なのか

- 契約書はどこにあるのか

こうした基本情報が、亡くなった後になって初めて判明するケースも非常に多いです。

特に、「初めて知った」「そんなに大きな保険だったの?」という驚きがあると、家族の感情は一気に揺れます。

そのタイミングで、

「なんで事前に言ってくれなかったんだ」

「自分には関係ないと思って隠していたのか」

と疑念が生まれることも珍しくありません。

手続きの複雑さが、家族の不安や苛立ちを増幅する

死亡保険金の請求には、死亡診断書・戸籍・住民票など、多くの書類が必要です。

遺族にとっては精神的にも体力的にも一番つらい時期に、複雑な手続きに追われると、

- 「なんでこんなに時間がかかるの?」

- 「誰が悪いの?」

- 「手続きが遅れているのは、誰かが意図的に止めているのかも」

と疑心暗鬼になってしまいがちです。

書類の不足や記入ミスが起きればなおさら、家族の間のストレスや不信感が増えていきます。

必要な分の戸籍が足りているか判断ができず、保険会社から不足分を求めるケースは非常に多いため注意が必要です。

家族の“感情”が大きく揺れるタイミングだからこそ、もめやすい

保険金の話し合いは、大切な家族を失った直後に行われます。

- 小さな誤解

- たまたまの行き違い

- 手続きのちょっとした遅れ

こうした些細なことが、通常よりも大きなトラブルに発展してしまうことがよくあります。

本来は、残された家族を守るためのお金。

しかし、 “心が弱っている時期+誤解されやすい制度”という二重の要因が重なることで、生命保険はトラブルの温床になりやすいのです。

生命保険と相続の基本ルール(プロがわかりやすく解説)

生命保険は、亡くなったあとに家族が“確実に受け取れるお金”として、多くの方が加入しています。

しかし、その仕組みは一般的な相続とは少し違うため、誤解が多い分野でもあります。

生命保険の性質や、どう扱われるかといった基本を押さえるだけでも、相続トラブルのリスクを大きく減らすことができるでしょう。

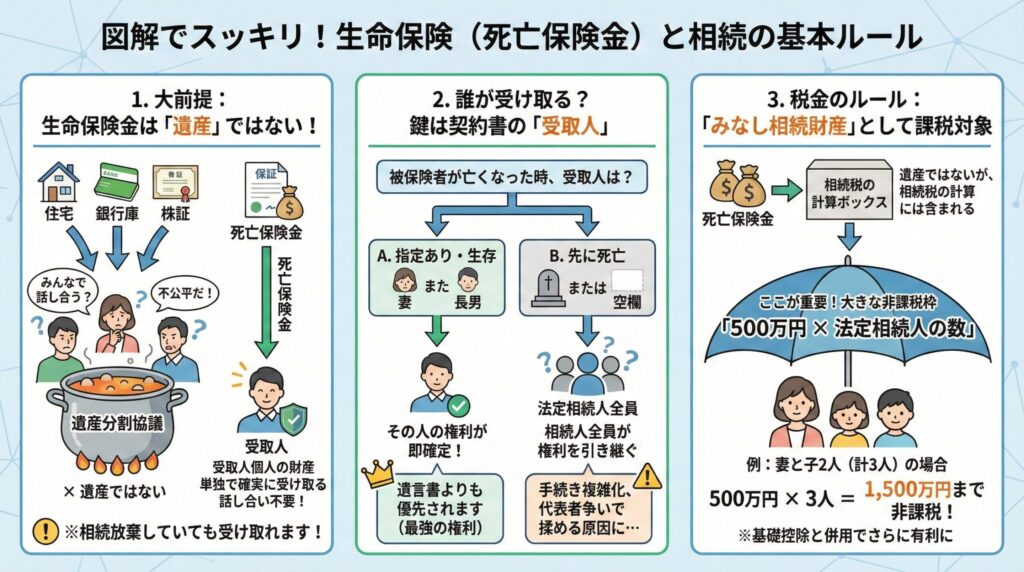

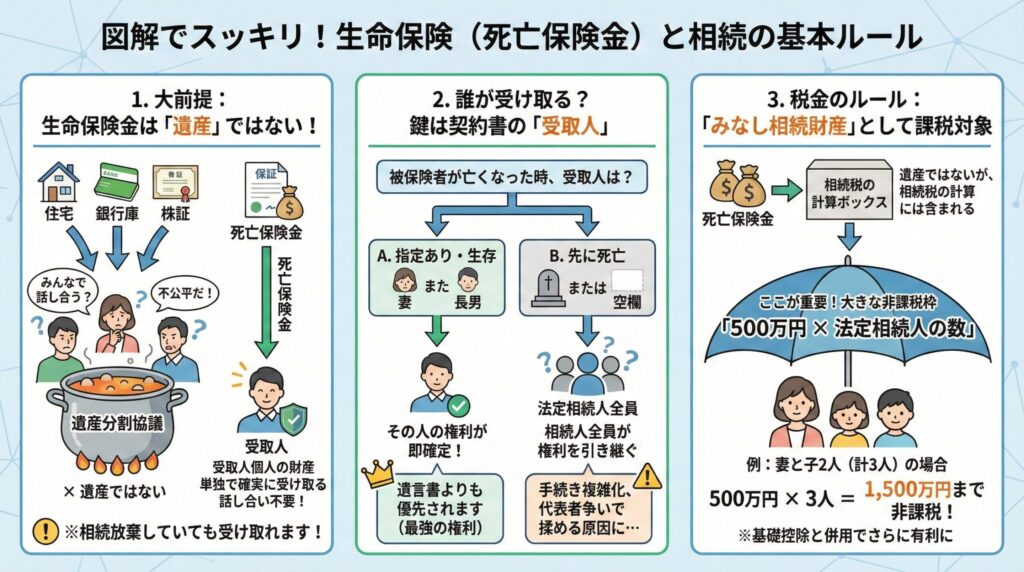

生命保険は“相続財産ではない”のが基本

まず、押さえておきたい大前提が、生命保険金は、原則として相続財産ではないということです。

契約時に「受取人」を指定している場合、そのお金は遺産ではなく、受取人個人の固有の財産として扱われます。

遺産ではないため、以下の扱いになります。

- 遺産分割協議の対象にならない

- 「兄弟で分けるもの」ではない

- 受取人が単独で受け取るもの

このルールが、一般の方にはとても分かりにくいため、

「なんで長男だけが全部もらうの?」

「親の財産なんだから兄弟で分けるべきじゃない?」

という不公平感が生まれてしまうのです。

逆のケースもあります。

査定の現場では相続人から

「私は相続放棄をしているから保険金は受け取れない。どうすればいいか」

という問い合わせを受けることもあります。

「死亡保険金は相続財産でなく、遺産分割の対象から外れるので、安心して受け取って大丈夫です。」

と回答すると、驚きと安心した反応が返ってきます。

一般の方は、被保険者が亡くなったことにより発生したお金と、一括りに考えてしまうのも無理がありません。

遺産の分割で損することを防ぐためにも、死亡保険金は相続財産ではないということを覚えておくと安心です。

受取人が指定されている場合の扱い

保険金の取り扱いは受取人がすべての鍵です。

契約書に「妻」「長男」「母」などの名前が書かれている場合、保険金はその人だけが受け取ることができます。

重要なのは、被保険者が亡くなった瞬間に受取人の権利が確定するという点です。

そのため、以下のように明確なルールがあります。

- 他の家族が反対しても分割の対象にはならない

- 遺言書よりも“優先”される(受取人の権利は強い)

受取人が既に亡くなっている、もしくは指定されていない場合はどうなる?

よくあるのが、受取人に指定していた人が、被保険者より先に亡くなっていたケースです。

また、昔の保険で稀にあるのですが「受取人欄が空欄(指定されていない)」の契約があります。

この場合どちらのケースも、相続人に受取人としての権利が引き継がれます。

「受取人:妻」が先に亡くなっていた場合

→ 子どもたちが受取人として請求することになる

ただし、上記のケースは相続人が複数人存在することになる場合もあるため(兄弟姉妹がいる場合など)、手続きが複雑かつ「誰が代表して保険金を請求して受け取るか」で揉めやすいポイントにもなります。

生命保険は相続税がかかることもある(非課税枠あり)

勘違いされやすい点としてあげられるのが、「保険金=相続税がかからない」という誤解です。

少し複雑ですが、正確には以下の解釈が正しいです。

- 死亡保険金は遺産分割の対象には入らない(相続財産ではない)が、”相続税”の課税対象

- 相続税は金額によりかかる可能性がある

ただし、生命保険金には「500万円 × 法定相続人の数」という大きな非課税枠があります。

例:法定相続人が妻と子2人の場合

→ 500万円 × 3人=1,500万円が非課税

あわせて、相続税の基礎控除(3000万円+(法定相続人の数×600万円))があるため、この枠内であれば相続税はゼロになります。

この非課税枠が大きいと見るか、少ないと見るかはトータルの相続財産の額によりますが、税金面で、生命保険は有利な側面があるといえます。

実際に起きやすい生命保険の相続トラブル事例

生命保険は「安心のため」に加入するものですが、実際には、受取人の指定ミスや家族の誤解によってトラブルが起きやすい分野です。

ここでは、保険会社で実際に見られる典型的な事例を、できるだけわかりやすくまとめました。

事例①:受取人が“元配偶者”のままだったケース

離婚後、保険の受取人を変更し忘れることは珍しくありません。

よくある流れ

- 契約者(夫)が離婚

- 新しい家庭を築く

- 本人は「当然、妻(現在の妻)が受け取る」と思っている

- しかし契約では受取人が“元妻”のまま

- 亡くなったときに、元妻が全額受け取る権利を持つ

なぜ起きる?

保険は契約内容を変えなければ、自動で現状維持されるためです。

そして「家族が変わった」という事情は、通知しない限り保険会社には伝わりません。

家族が抱く不満

「なぜ他人(元妻)が全部持っていくの?」

「私たちはずっと一緒に暮らしていたのに…」

この“不公平感”が、もっとも大きなトラブルにつながります。

事例②:受取人が先に亡くなっていたケース

受取人が被保険者より先に亡くなっていると、相続人(子どもなど)が受取人の権利を引き継ぐことになります。

起きやすい問題

- 相続人が複数 → 手続きの代表者を誰にするかで揉める

- 「本来は妻(亡母)が受け取るべきだった」と主張する家族

- 書類の提出に協力しない相続人がいて、手続きが進まない

実務でよくある声

「本当に全員の戸籍が必要なんですか?」

「兄が協力してくれないから請求できません…」

複数人が受取人になると、手続きが複雑になり、心理的にも負担が大きくなります。

理由は、保険会社としては、相続人が他にいるかもしれない、相続人間で協議が済んでいない状態で保険金をお支払いすることはできないためです。

仮に保険金の支払後に、相続人のうちの一人から「私は同意していない」と主張されたら困るためです。

ただし、どうしても協力してくれない兄弟などがいるケースもあります。

実際に、海外にいる兄弟に連絡を取ろうとしても拒否され続け、請求できないと相談を受けることもありました。

解決策としては、まずは、できる限りのことをやってみて、それでも対応が困難なのであれば保険会社に相談してみてください。

保険会社により対応は異なりますが、個別の事情により、協力できる方達の分だけ保険金を支払うといった対応をしたケースも過去にはありました。

事例③:保険金が遺産だと“誤解”されて揉めるケース

もっとも陥りやすいトラブルがこれです。

よくある流れ

- 契約では「受取人:妻」

- 亡くなったあとに長男が

→「父の財産なんだから、兄弟で3等分すべき」 - 妻は「え…私は受取人だから全部もらえるはず…」

- 話し合いがこじれて関係が悪化

生命保険は相続財産ではありません。

しかし、多くの人は「親が残したお金」という認識のため、どうしても誤解が生まれやすいポイントです。

事例④:複数の保険があり、家族の理解が追いつかないケース

高齢の方ほど、昔の保険や職域団体の保険などを複数持っていることがあります。

よくある混乱

- 保険証券が見つからない

- 契約者と被保険者、受取人がバラバラ

- 「解約したはず」という思い込み

- どこに連絡すればいいかわからない

心理的なストレス

遺族が「一体いくら受け取れるのか?」がわからない状態で、葬儀費用や今後の生活費を考えることになり、不安が増してしまいます。

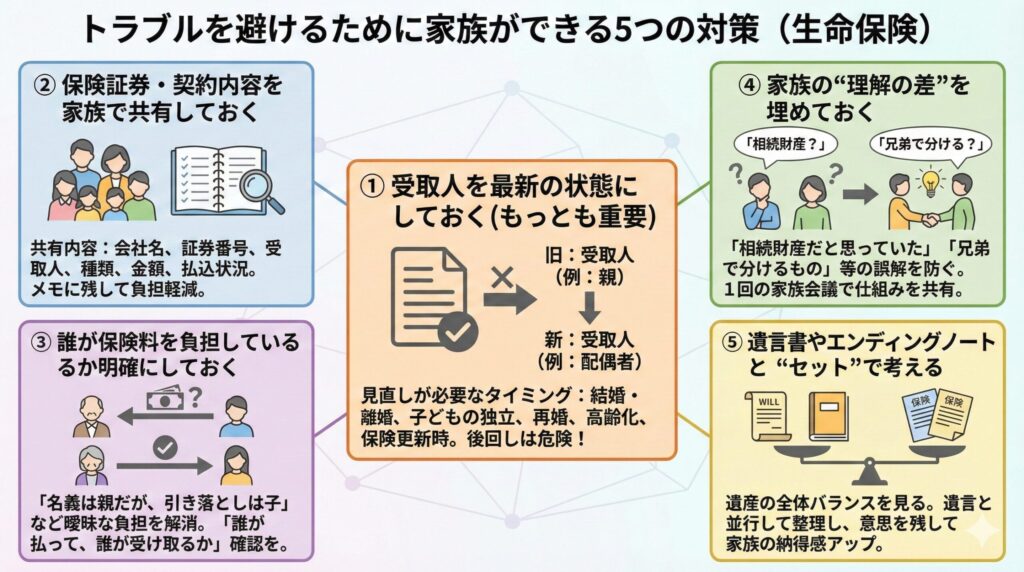

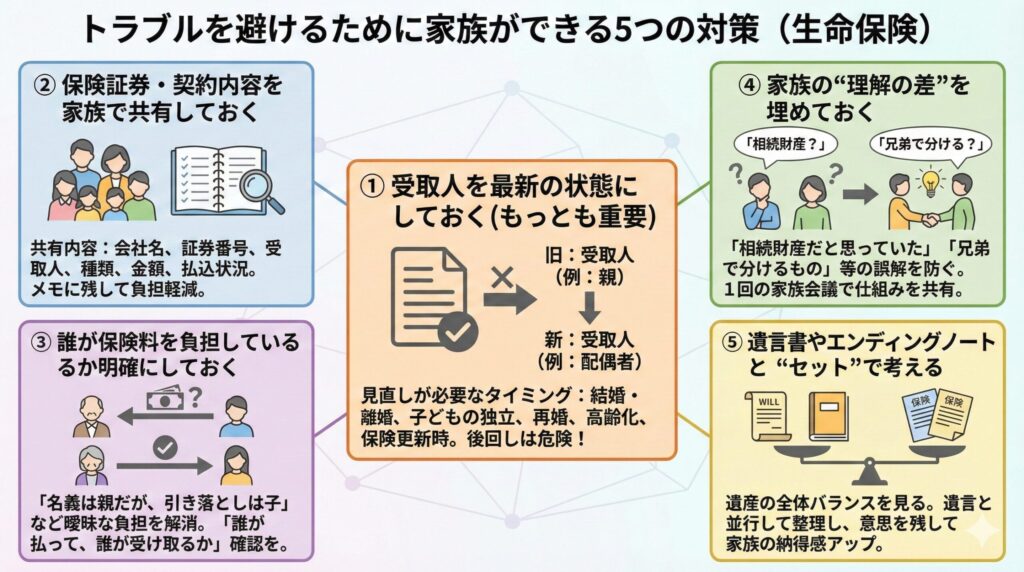

トラブルを避けるために家族ができる5つの対策

生命保険の相続トラブルは、特別な家庭で起きるものではありません。

“ほんの小さな勘違い”や“確認漏れ”が積み重なって、誰の身にも起こりうる問題です。

しかし、正しい準備をしておくことで、その多くは未然に防げます。

ここでは、今日から家族で取り組める5つの対策を、わかりやすく紹介します。

① 受取人を最新の状態にしておく(もっとも重要)

もっともトラブルが多いのが、「受取人が古いまま」になっているケースです。

- 結婚・離婚

- 子どもの独立

- 再婚・再構築家族

- 高齢になり、相続を意識し始めたとき

- 保険の更新・見直し時

受取人を変えるのは、書類1枚で済むことが多く、手続き自体は難しくありません。

しかし、変えない限り未来永劫そのままであるため、“後回しにするほど危険”な項目です。

② 保険証券・契約内容を家族で共有しておく

亡くなった直後に、家族がもっとも困るのが「そもそもどの保険に入っているのか分からない」という状況です。

- 加入している会社名(複数の場合あり)

- 保険証券や契約番号

- 受取人の名前

- 保険の種類(死亡保険・医療保険など)

- 保険金額

- 保険料の払込状況

これらをメモやノートにまとめておくだけで、家族の心理的負担は一気に軽くなります。

③ 誰が保険料を負担しているか明確にしておく

実務では、保険料の負担者をめぐるトラブルも多く見られます。

- 高齢の親の保険料を子どもが負担している

- 名義は親だが、引き落としは子どもの口座

- 家族間の話し合いが曖昧なまま数年が経過

亡くなったあとに、「私が払ってきたのに…」と不満が出るケースもあります。

普段から「この保険の保険料は誰が払っているか?誰が保険金を受け取るべきか?」を家族で確認しておくと、誤解を減らせます。

④ 家族の“理解の差”を埋めておく

家庭内に、生命保険に詳しい人と、まったく関心がない人がいるのは普通です。

特に子ども世代は、保険に触れる機会が少ないため、理解のギャップが生まれやすくなります。

- 「生命保険は相続財産だと思っていた」

- 「兄弟で分けるものだと思っていた」

- 「保険会社が自動で知らせてくれると思っていた」

これらはすべて、事前に話しておけば防げる誤解です。

1回の家族会議でもいいので、「保険は誰が受け取るのか」「どういう仕組みか」を共有しておくことが大切です。

近年、保険会社側は契約後のアフターフォローに力を入れています。

ただし、必ずしも保険会社側が全ての契約に対応できる訳ではありません。被保険者が◯歳以上など、優先度を付けて対応するしかないのが現状です。

やはり、契約者やその家族が率先して、いずれ来るその時のために、保険について考えておくのが大切です。

⑤ 遺言書やエンディングノートと“セット”で考える

生命保険は相続財産ではないため、直接的には遺言書で指示できる財産ではありません。

しかし、遺産の全体バランスを考えるうえでは、遺言と並行して整理しておく方が望ましいです。

- 保険金は遺産ではないため、「遺産が少なく見える」

- 相続人が多い家庭ほど、不公平感が出やすい

- “誰がどれだけ受け取るか”を視覚化できる

受取人の指定、遺産の分け方、法定相続人などの情報をまとめておくと、家族の納得感は大きく上がります。

専門家に相談すべきケースと相談先の選び方

生命保険と相続は、家庭ごとに事情がまったく異なります。

中には、家族だけで解決しようとすると、かえってトラブルが大きくなるケースもあります。

「これは自分たちだけでは判断が難しいかも…」

と思ったときは、早めに専門家へ相談することが最善です。

ここでは、相談すべき状況と、どこに相談すればよいかをわかりやすく解説します。

専門家に相談すべきケース4つ

① 受取人や名義関係が複雑になっているとき

以下のようなパターンは、一般家庭では判断が難しくなります。

- 契約者・被保険者・受取人がすべて異なる

- 保険料を複数の人が払ってきた

- 再婚・離婚・養子縁組などで家族構成が複雑

- 受取人が亡くなっている or 行方が分からない

こういったケースは、税金関係や法律的な判断が必要になることがあります。

② 家族間で認識に差があり、話し合いがまとまらないとき

家族の間で、こんなやり取りが起きていませんか?

- 「保険金は相続財産でしょ?」

- 「なんであなたが全部もらうの?」

- 「私のほうが親の面倒を見てきたのに…」

このような“感情のすれ違い”は、第三者が入ることで解消しやすくなります。

③ 多額の保険金や不動産・預貯金が絡んでいるとき

相続財産が多くなるほど、“税金”や“遺留分”などの問題が表面化しやすくなります。

特に以下の場合は、税金面のチェックが必要です。

- 高額な死亡保険金

- 複数の生命保険

- 不動産・株式などの資産を併せて相続

④ 保険会社とのやり取りが難しいと感じたとき

手続きが複雑だったり、書類が多すぎて「もう無理…」となるご遺族は非常に多いです。

特に以下の場合は、手続きが複雑で、自力で進めるのが難しいと感じる方もいます。

- 亡くなった方の親の分まで戸籍の収集が必要なケース(相続人が兄弟姉妹となるケース)

- 受取人が複数人となり、同意を得る書類の提出が必要なケース

- 名義変更が混在しており、保険契約の内容確認を一から調べないといけないケース

そんなときは専門家のサポートが有効です。

相談先ごとの役割と選び方

生命保険と相続に関わる専門家は複数存在します。

それぞれ得意分野が違うため、状況に合わせて選ぶことが大切です。

① 弁護士(家族間トラブルがある場合)

- 家族同士の対立・口論

- 遺産分割でもめている

- 「不公平だ」「納得できない」と訴えている

- 法的な判断や調停の可能性がある場合

弁護士は、法律問題の専門家です。

家族間で“争いが起きている or 起きそうな時”は最優先で相談すべき相手です。

② 税理士(相続税の不安がある場合)

- 高額な保険金を受け取る

- 不動産や預貯金など他の資産も多い

- 相続税の申告が必要か判断できない

生命保険の非課税枠や、“相続税がいくらかかるか”というアドバイスも得られます。

保険会社は税金について一般的な内容しか助言しかできないため、遺産の金額が多い場合など、具体的な金額も交えた話となると税理士に相談するしかありません。

③ FP(全体的なお金の整理・今後の生活設計)

- 保険・相続・老後のお金を総合的に相談したい

- 受取った保険金の使い方を知りたい

- 家族の生活費を含めて相談したい

- 相続税がかかるかどうか微妙なラインの場合

相続の専門家ではありませんが、“家族の将来を見据えた総合設計”ができるプロです。

将来に向かって、保険の見直しや資産形成を考えているならば、信頼できるFPに相談することをおすすめします。

④ 行政書士(書類代行や相続手続きの一部)

- 戸籍の収集を手伝ってほしい

- 公正証書遺言による手続きをサポートしてほしい

- 名義変更の一部を依頼したい

- 相続手続き全般のサポートを求めている

書類が多い相続手続きでは、非常に頼れる存在です。

実際の現場でも、相続人が行政書士に請求手続きを依頼するケースは多いです。

ただし、行政書士にお願いしたから完璧な訳ではなく、行政書士の方が手続きをした際でも戸籍などの証明書類が足りないなどの不備が発生することはあります。

保険会社からの視点で言うと、個人で事業をしている行政書士の方に依頼するより、実績のある行政書士法人に頼む方が比較的スムーズだと思います。

⑤ 生命保険会社(契約内容の確認・必要書類の案内)

生命保険会社は、手続きに必要な書類や進め方を案内することはできますが、家族間トラブルの判断や仲裁はできません。

また、個別具体的なケースの相談は、その道のプロである弁護士や税理士にしか法律上回答してはいけないことになっています。

保険会社はあくまで一般的な制度の話までしかできないことを理解せず、無理に回答を求めて時間を無駄にしてしまうことのないように注意してください。

- 契約内容の確認

- 受取人の確認

- 必要な書類の案内

- 手続きの流れ

“契約そのものの情報”を知りたい場合は、まず保険会社に問い合わせるのが正解です。

まとめ:生命保険の相続トラブルは“知識と準備”でほぼ防げる

生命保険は、本来「大切な家族に安心を残すためのお金」です。

それにも関わらず、実際の現場では“ちょっとした誤解”から家族が気まずくなったり、手続きが混乱する場面を何度も見てきました。

この記事でお伝えしたように、生命保険の相続トラブルの多くは、特別な知識や高度な手続きが必要なわけではありません。

家族にとって大切なのは、亡くなったあとに「どう残されたお金が活かされるか」です。

そのためには、ほんの小さな準備が大きな安心につながります。

もし迷う点があれば、弁護士・税理士・FP・行政書士など専門家の力を借りるのも良い選択です。

また、契約内容の確認は保険会社が最も確実に教えてくれます。

10年以上にわたり保険金の査定業務を見てきた経験から言えば、生命保険は、正しく理解してさえいれば“家族を守る強い味方”になれる資産です。

この記事が、あなたとご家族の安心につながる一歩となれば嬉しく思います。

コメント